Научно-исследовательский институт эпидемиологии

микробиологии и инфекционных заболеваний

Назад

Назад

1. После того как я начал принимать, выписанные мне антибиотики, у меня начался понос. Почему это происходит? Появление поноса на фоне приема...

2. Можно ли при дисбактериозе кишечнике употреблять молоко? ребенку 2 года, иногда даю пить кипяченое молоко ему, и каши на молоке едим каждый день. Ребенка рвет во время еды. Кроме рвоты ничего не беспокоит: ни болей в животе, ни поноса, ни температуры нет Строгого противопоказания...

3. Может ли дисбактериоз вызвать запор у взрослого? Да, хотя при дисбактериозе...

1. Знаете ли Вы, что избавиться от глистов навсегда просто невозможно! Есть...

2. Знаете ли Вы, что при глистной инвазии происходит дефицит макро и микро...

3. Знаете ли Вы, что упущенное в детстве лечение некоторых глистных инвазий,...

Бриф-анализ фармрынка Украины: итоги марта 2018 г.

В данной публикации вниманию читателей представлены ключевые показатели фармацевтического рынка Украины (территории, подконтрольной украинскому Правительству) в марте 2018 г. При подготовке материала использованы данные аналитической системы исследования рынка «Фармстандарт»/«PharmXplorer» компании «Proxima Research».

АПТЕЧНАЯ КОРЗИНА*

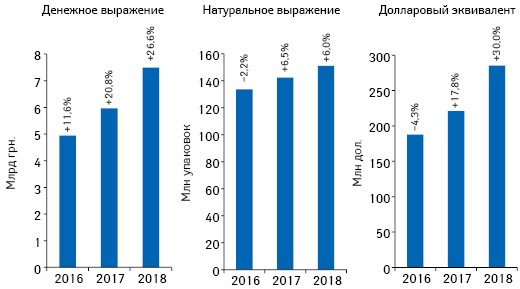

Рис. 1

Объем розничной реализации товаров «аптечной корзины» в денежном и натуральном выражении, а также в долларовом эквиваленте (по курсу Межбанка) по итогам марта 2016–2018 гг. с указанием темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года

Рис. 2

Индексы изменения объема аптечных продаж товаров «аптечной корзины» в денежном выражении по итогам марта 2016–2018 гг. по сравнению с аналогичным периодом предыдущего года

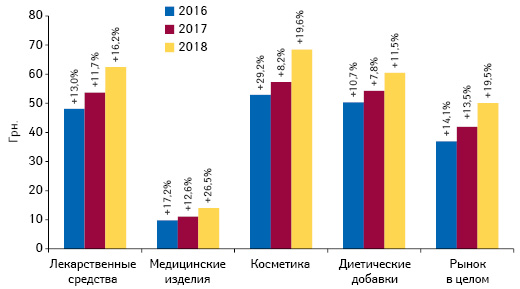

Рис. 3

Динамика средневзвешенной стоимости 1 упаковки различных категорий товаров «аптечной корзины» по итогам марта 2016–2018 гг. с указанием темпов прироста по сравнению с аналогичным периодом предыдущего года

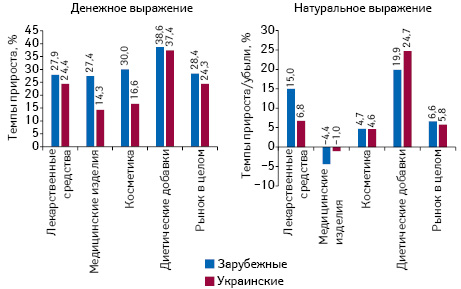

Рис. 4

Темпы прироста/убыли аптечных продаж товаров «аптечной корзины» зарубежного и отечественного производства (по владельцу лицензии) в денежном и натуральном выражении по итогам марта 2018 г. по сравнению с аналогичным периодом предыдущего года

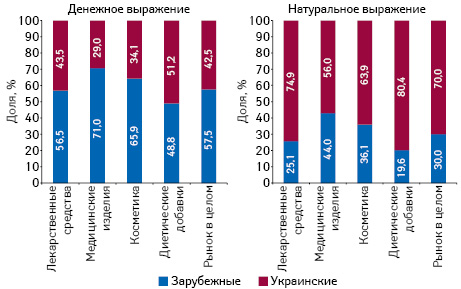

Рис. 5

Структура аптечных продаж товаров «аптечной корзины» украинского и зарубежного производства (по владельцу лицензии) в денежном и натуральном выражении по итогам марта 2018 г. в разрезе категорий товаров

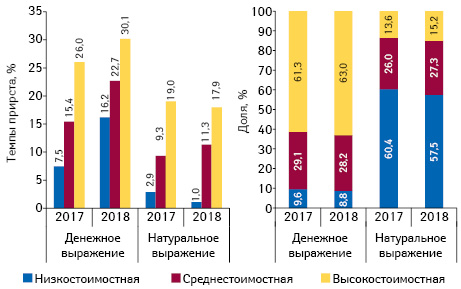

Рис. 6

Структура аптечных продаж товаров «аптечной корзины» в разрезе ценовых ниш** в денежном и натуральном выражении, а также темпы прироста объема их аптечных продаж по итогам марта 2017–2018 гг. по сравнению с аналогичным периодом предыдущего года

Таблица 1. Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении по итогам марта 2016–2018 гг.

| Март, год | Лекарственные средства | Медицинские

изделия | Диетические добавки | Косметика | Рынок

в целом | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Объем аптечных продаж | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж | ∆, % | |

| Денежное выражение, млн грн. | ||||||||||||||

| 2016 | 4152,9 | 10,2 | 84,1 | 388,9 | 13,8 | 7,9 | 192,8 | 17,9 | 3,9 | 205,4 | 34,8 | 4,1 | 4940,1 | 11,6 |

| 2017 | 5014,0 | 20,7 | 84,0 | 439,8 | 13,1 | 7,4 | 223,4 | 15,8 | 3,7 | 290,6 | 41,4 | 4,9 | 5967,8 | 20,8 |

| 2018 | 6334,9 | 26,3 | 83,8 | 542,4 | 23,3 | 7,2 | 279,5 | 25,1 | 3,7 | 400,9 | 38,0 | 5,3 | 7557,8 | 26,6 |

| Натуральное выражение, млн упаковок | ||||||||||||||

| 2016 | 86,4 | –2,5 | 64,6 | 39,5 | –2,9 | 29,6 | 3,6 | –8,8 | 2,7 | 4,1 | 21,7 | 3,1 | 133,6 | –2,2 |

| 2017 | 93,3 | 8,0 | 65,6 | 39,7 | 0,4 | 27,9 | 3,9 | 7,1 | 2,7 | 5,4 | 31,2 | 3,8 | 142,3 | 6,5 |

| 2018 | 101,4 | 8,7 | 67,2 | 38,7 | –2,5 | 25,7 | 4,1 | 4,6 | 2,7 | 6,6 | 23,7 | 4,4 | 150,8 | 6,0 |

Таблица 2. Топ-15 маркетирующих организаций по объему товаров «аптечной корзины» в денежном выражении по итогам марта 2018 г. с указанием их позиций в рейтинге за аналогичный период 2016–2017 гг.

| Маркетирующая организация | 2018 | 2017 | 2016 |

|---|---|---|---|

| Фармак (Украина) | 1 | 1 | 1 |

| Корпорация «Артериум» (Украина) | 2 | 2 | 2 |

| Teva (Израиль) | 3 | 6 | 5 |

| Дарница (Украина) | 4 | 3 | 3 |

| Sanofi (Франция) | 5 | 4 | 4 |

| Berlin-Chemie/Menarini Group (Германия) | 6 | 5 | 6 |

| Киевский витаминный завод (Украина) | 7 | 8 | 8 |

| Юрия-Фарм (Украина) | 8 | 9 | 9 |

| Группа компаний «Здоровье» (Украина) | 9 | 7 | 7 |

| KRKA (Словения) | 10 | 10 | 10 |

Таблица 3. Топ-15 брендов по объему аптечных продаж лекарственных средств в денежном выражении по итогам марта 2018 г. с указанием их позиций в рейтинге за аналогичный период 2016–2017 гг.

| Бренд | 2018 | 2017 | 2016 |

|---|---|---|---|

| НУРОФЕН | 1 | 4 | 7 |

| АКТОВЕГИН | 2 | 1 | 1 |

| НИМЕСИЛ | 3 | 6 | 6 |

| НАТРИЯ ХЛОРИД | 4 | 2 | 2 |

| ТИВОРТИН | 5 | 9 | 5 |

| СИНУПРЕТ | 6 | 5 | 11 |

| РЕОСОРБИЛАКТ | 7 | 7 | 12 |

| НО-ШПА | 8 | 8 | 4 |

| СПАЗМАЛГОН | 9 | 11 | 10 |

| АЦЦ | 10 | 14 | 18 |

СЕГМЕНТ ДИСТРИБУЦИИ*

Таблица 4. Топ-10 дистрибьюторов по объему поставок товаров «аптечной корзины» в аптечные учреждения в денежном выражении по итогам марта 2018 г. с указанием их позиций в рейтинге за аналогичный период 2016–2017 гг.

| Дистрибьютор | 2018 | 2017 | 2016 |

|---|---|---|---|

| БаДМ (Днепр) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Вента (Днепр) | 3 | 3 | 3 |

| Фито-Лек (Харьков) | 4 | 5 | 6 |

| Фармпланета (Киев) | 5 | 4 | 5 |

| Центр медицинский Медцентр М.Т.К. (Киев) | 6 | 8 | 9 |

| Томаш (Харьков) | 7 | 0 | 0 |

| Аметрин (Киев) | 8 | 9 | 8 |

| Медхауз (Днепр) | 9 | 10 | 14 |

| Фармако (Киев) | 10 | 13 | 13 |

ПРОМОЦИЯ* И РЕКЛАМА НА ТВ***

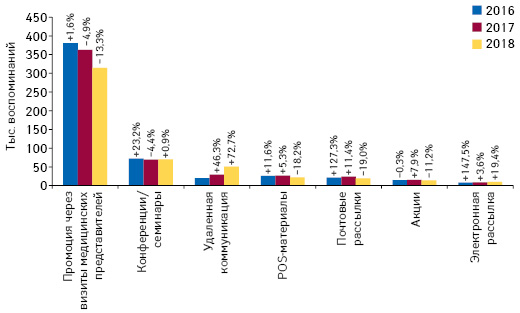

Рис. 7

Количество воспоминаний специалистов здравоохранения о различных видах промоции товаров «аптечной корзины» по итогам марта 2016–2018 гг. с указанием темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года (25 городов Украины)

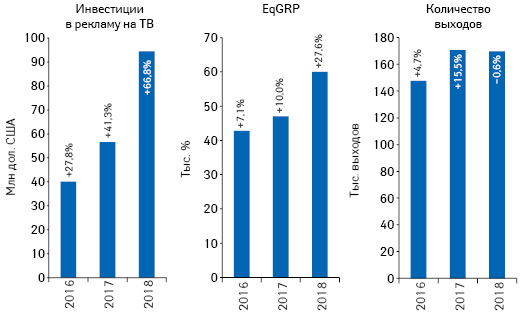

Рис. 8

Динамика объема инвестиций фармкомпаний в рекламу товаров «аптечной корзины» на ТВ, а также уровня контакта со зрителем (EqGRP) и количества выходов рекламных роликов по итогам марта 2016–2018 гг. с указанием темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года

*Данные аналитической системы исследования рынка «PharmXplorer»/«Фармстандарт» компании «Proxima Research».

**Граничные показатели ценовых ниш: низкостоимостная ниша — до 22 грн./упаковка, среднестоимостная ниша — 22–100 грн./упаковка, высокостоимостная ниша — выше 100 грн./упаковка.

***Данные исследования телевизионной аудитории принадлежат и предоставлены Индустриальным телевизионным комитетом (ИТК). Оператор панели — Nielsen; мониторинг — Коммуникационный Альянс. Данные по объему инвестиций фармкомпаний в рекламу лекарственных средств на ТВ были рассчитаны для выборки «Вся Украина» («Universe»: лица в возрасте 4+, проживающие в домохозяйствах с ТВ на всей территории Украины) на основании показателя EqPrice за март 2016 г., март 2017 г. и март 2018 г. При расчете показателя EqPrice учтены исключительно лекарственные средства, имеющие соответствующую государственную регистрацию. Если бренд сформирован несколькими категориями товаров «аптечной корзины», то их доля в рекламном бюджете бренда определяется пропорционально объему их розничных продаж за соответствующий период. Детальнее по показателям в глоссарии ИТК: tampanel.com.ua/about/glossary. В рамках данного исследования общий объем инвестиций в рекламу на ТВ рассчитан в ценах прайс-листов рекламных агентств (open-rate). Необходимо учитывать, что представленные показатели объема инвестиций в ТВ-рекламу выше реальных.

Источник: apteka.ua

19.10.2024

Южнокорейская HAEAHN разработала мастер-план медкластера в Новом Ташкенте стоимостью $500 млн

Компания из Южной Кореи HAEAHN Architecture разработала мастер-план медицинского кластера на 420 га в...

18.10.2024

Видеоинтервью: Медицина как бизнес, самодиагностика и самолечение

Мы всегда знаем, какой врач нам нужен, хотя к узким специалистам пациентов направляет терапевт. Но мало...

18.10.2024

Дети с инвалидностью будут учиться в юридических техникумах бесплатно

Принято постановление Кабинета Министров Республики Узбекистан «О внесении изменений и дополнений в некоторые...