Научно-исследовательский институт эпидемиологии

микробиологии и инфекционных заболеваний

Назад

Назад

1. После того как я начал принимать, выписанные мне антибиотики, у меня начался понос. Почему это происходит? Появление поноса на фоне приема...

2. Можно ли при дисбактериозе кишечнике употреблять молоко? ребенку 2 года, иногда даю пить кипяченое молоко ему, и каши на молоке едим каждый день. Ребенка рвет во время еды. Кроме рвоты ничего не беспокоит: ни болей в животе, ни поноса, ни температуры нет Строгого противопоказания...

3. Может ли дисбактериоз вызвать запор у взрослого? Да, хотя при дисбактериозе...

1. Знаете ли Вы, что избавиться от глистов навсегда просто невозможно! Есть...

2. Знаете ли Вы, что при глистной инвазии происходит дефицит макро и микро...

3. Знаете ли Вы, что упущенное в детстве лечение некоторых глистных инвазий,...

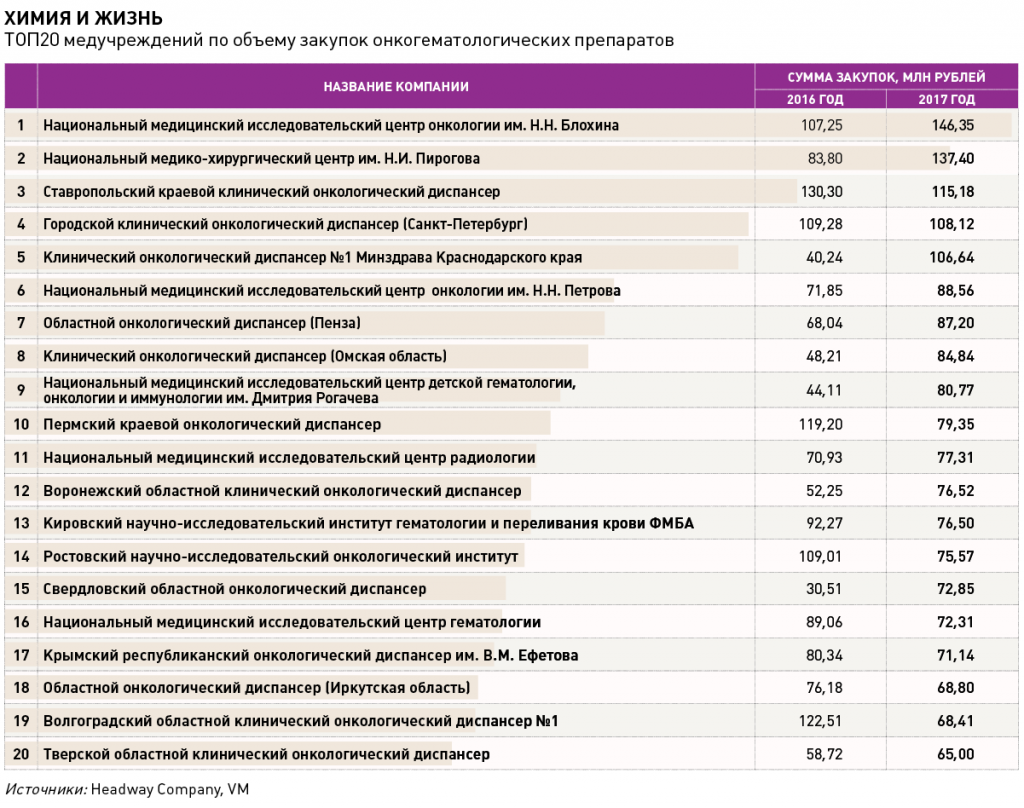

Кто зарабатывает на госзакупках препаратов для лечения онкогематологических заболеваний

Подробный обзор рынка, включая ТОП50 производителей и ТОП100 поставщиков по госконтрактам

Если оставить за скобками все виды трансплантации костного мозга и донации стволовых клеток, российские протоколы лечения гемобластозов опираются главным образом на многоцелевую лекарственную терапию. По оценкам МНИОИ им. П.А. Герцена, именно такой метод в 2016 году использовался в 73,7% случаев радикального лечения лимфом и в 97,3% – лейкозов. Аналогичных данных по терапии миелом нет, не говоря уже о реальной картине лекарственного обеспечения пациентов препаратами второй линии терапии, антибактериальными, противовирусными, иммуномодулирующими и прочими средствами. Тем не менее Vademecum решился оценить объем госзаказа онкогематологических препаратов, закупаемых за счет средств фондов ОМС и региональных бюджетов.

ВОКРУГ И ОКОЛО «СЕМИ»

Рассказ о том, как Vademecum в кооперации с Headway Company исследовал этот сегмент рынка лекарственных закупок, стоит начать с принципиальной оговорки: мы сознательно исключили из расчетов данные о поставках пяти онокогематологических препаратов из номенклатуры «Семи нозологий». Федеральная программа – особый случай, со своим сюжетом и набором действующих лиц, участие которых Vademecum описывает регулярно (очередной отчет о раскладе на рынке «Семи нозологий» мы опубликуем в следующем номере).

Прежде чем задавать параметры выгрузки из базы данных о госзакупках, Vademecum попросил гематологов проанализировать перечень ЖНВЛП 2017 года и составить список МНН препаратов, использующихся ими для терапии гемобластозов. Клиницисты указали на 42 МНН. Из этого числа мы исключили интерфероны – из‑за их слишком широкого спектра применения – и получили финальный список из 38 МНН противоопухолевых препаратов, используемых в гематологии. Однако и тут невозможно обойтись без важной ремарки: выделенный нами сегмент включает препараты, применяемые как в онкогематологии, так и при терапии солидных опухолей, а так же средства, используемые довольно редко, но в ряде случаев имеющие прямые показания для онкогематологии. Отсутствие в природе корректной медицинской статистики не позволяет правильно разложить весь спектр профильных лекарственных госзакупок по еще более точно обозначенным категориям. Таким образом объем закупки препаратов по каждому МНН учитывает совокупную стоимость контрактов на поставку лекарств, часть которых могла быть использована для терапии не только гематологических, но и других злокачественных новообразований.

В 2017 году объем закупки препаратов с 38 МНН, отобранных Vademecum для анализа, превысил 14,4 млрд рублей. Эта сумма вполне сопоставима с затратами федерального бюджета на приобретение входящих в программу «Семь нозологий» онкогематологических препаратов пяти МНН, составившими в текущем году 12,7 млрд рублей. Попытки фармпроизводителей пролоббировать включение их продуктов в номенклатуру бюджетоемкой федеральной программы ни в прошедшем, ни в новом закупочном сезоне успехом не увенчались. Тематические подвижки произошли лишь в перечне ЖНВЛП‑2018, который пополнился четырьмя препаратами, использующимися при терапии гемобластозов (всего в перечень, не редактировавшийся два года, было добавлено 60 МНН). Группа новичков выглядит так: брентуксимаб ведотин (Адцетрис от Takeda), обинутузумаб (Газива, Roche), руксолитиниб (Джакави, Novartis) и карфилзомиб (Кипролис, Amgen).

Держатели регудостоверений этих и еще семи онкогематологических препаратов пытались проникнуть в перечень «Семи нозологий» на 2018 год, но все новые заявки профильной комиссией были отклонены. Часть претендентов на участие в федеральной программе уже присутствуют в перечне ЖНВЛП – ибрутиниб (Имбрувика, Janssen), нилотиниб (Тасигна, Novartis), дазатиниб (Спрайсел, Bristol‑Myers Squibb), бендамустин (Рибомустин, Astellas Pharma). Часть (брентуксимаб ведотин, обинутузумаб, руксолитиниб и карфилзомиб), как сказано выше, закреплены в ЖНВЛП‑2018. И, наконец, последние – блинатумомаб (Блинцито, Amgen), бозутиниб (Бозулиф, Pfizer) и помалидомид (Имновид, Celgene) – не попали ни в один из заветных перечней и, по сути, оказались отрезанными от рынка профильных госзакупок: приобретение «внеблоковых» лекарств за бюджетный счет производится в исключительных случаях по решению врачебных комиссий, а потому всерьез на динамику продаж не влияет.

Традиционный сюжет о проникновении в тот или иной сегмент рынка лекарственного госзаказа в актуальном онкогематологическом контексте примечателен еще одним обстоятельством: почти все нынешние претенденты – 10 из 11 МНН – относятся к препаратам второй линии терапии (только у Газивы показания к применению – первая линия терапии хронического лимфолейкоза и фолликулярной лимфомы). В то же время из пяти представленных сейчас в «Семи нозологиях» онкогематологических препаратов ко второй линии терапии относится лишь один – включенный в программу в 2014 году леналидомид (объем поставок в 2017‑м – 5,5 млрд рублей).

Все прочие препараты второй линии закупаются за счет средств ОМС и региональных бюджетов льготного лекарственного обеспечения. «Перечень препаратов лишний раз иллюстрирует, насколько остра проблема многолетнего отсутствия доступа ко второй линии терапии. Некоторые препараты, подававшиеся в другие списки, а не только в «Семь нозологий», куда‑то включили. А заявки на включение только в федеральную программу комиссия даже не обсуждала, специалистам просто не дали возможности о них рассказать», – посетовал Vademecum на условиях анонимности один из участников рынка, наблюдавший месяц назад за ходом заседания профильной комиссии Минздрава.

ПРЯМО‑КОД

Нерушимость номенклатуры госзакупок собеседники Vademecum связывают с изданием постановления Правительства РФ №700 от 12 июня 2017 года, регламентирующего порядок формирования лекарственных перечней. В частности, с прямой установкой на то, что включение той или иной позиции в список приобретаемых за счет государства дорогостоящих препаратов не должно увеличивать объемы предусмотренных федеральных бюджетных ассигнований на соответствующий финансовый год и плановый период. Проще говоря, «денег нет, но вы держитесь» – ориентируйтесь только на прямые затраты, на стоимость и действенность лекарств, а думать про предотвращение инвалидизации, улучшение качества жизни пациента пока забудьте. Не до жиру. И, несмотря на то что правительство в этом самом 700‑м постановлении имеет в виду федеральные расходы, предлагаемая им модель рачительности, похоже, распространяется на все прочие лекарственные госзакупки. Справедливость такого предположения подтверждают результаты нашего нынешнего исследования.

Рынок госзаказа онкогематологических препаратов демонстрирует гомогенность: стремительных взлетов или обвалов продаж за последние годы не случилось – ни у оригинальных препаратов, ни среди дженериков. Пожалуй, наиболее заметным в жизни сегмента сюжетом можно назвать перестановки в ТОП3 производителей онкогематологических препаратов. Прежний лидер рынка «Верофарм» (продажи в 2017 году 1,56 млрд рублей) пропустил вперед Janssen (2,52 млрд) и «Биокад» (2,29 млрд) рублей. У занявшего в 2017 году вторую позицию «Биокада» зафиксированы значительные объемы продаж по трем препаратам – филграстиму (Лейкостим), паклитакселу (Таксакад) и оксалиплатину (Платикад). Паклитаксел занимает второе место в рейтинге закупоконкогематологических препаратов по МНН (подробнее – в инфографике «Солидарные усилия») с суммарным результатом 1,95 млрд рублей, из которых 1,38 млрд рублей пришлись на продукцию «Биокада». Еще в 2015 году продажи Таксакада едва перешагнули отметку в 463 млн рублей, в 2016‑м – превысили 1,2 млрд, а в 2017‑м – выросли еще на 14%. Продажи паклитаксела от «Верофарма» (Паклитаксел‑ЛЭНС), напротив, просели – с 364,67 млн рублей в 2016 году до 57,29 млн рублей в нынешнем.

Но этой победы «Биокаду» явно мало, компания Дмитрия Морозова продолжает борьбу за безусловное лидерство в поставках препаратов по МНН паклитаксел. «Биокад» обратился в ФАС России с ходатайством признать флаконы паклитаксела объемом 43,4 мл и 43,3 мл взаимозаменяемыми и довести эту информацию до своих территориальных управлений, которые часто, смущаясь такого расхождения, не позволяют компании участвовать в торгах. ФАС, не сумевшая вынести однозначного вердикта, обратилась за разъяснениями в Минздрав, и профильный регулятор наконец определился: разница в дозе действующего вещества при различии объема наполнения на 0,1 мл незначительна и терапевтическая эффективность препаратов может считаться одинаковой. О чем ФАС России 15 ноября уведомила вертикаль своих территориальных управлений.

Лидирует «Биокад» и по продажам филграстима: в 2017 году из 718 млн рублей закупок по этому МНН на Лейкостим пришлось 440,6 млн рублей. По сравнению с 2016 годом продажи препарата выросли на 14%. В то же время закупки Миеластры от «Верофарма» упали на 45% – с 560 млн рублей до 309,2 млн. Зато «Верофарм» обошел дерзкого соперника в продажах оксалиплатина, расположившегося в 2017 году с общим показателем продаж в 1,4 млрд на четвертой строчке рейтинга МНН: Экзорум от «Верофарма» собрал 544,45 млн рублей (рост 30% по сравнению с 2016‑м), тогда как Платикад от «Биокада» выручил чуть больше 391 млн (падение на 28%).

ПРОЯВЛЕНИЕ ОМУТНИНСКОЙ

«Дочке» Johnson & Johnson – компании Janssen – лидерство в рейтинге производителей обеспечил блокбастер Имбрувика, безраздельно властвующий на пространстве МНН ибрутиниб: если в 2016 году объемы продаж этого препарата едва достигли 850 млн рублей, то уже в 2017‑м выросли до 2,1 млрд. Максимальное внимание ибрутинибу уделяется в трех регионах – Москве, Санкт‑Петербурге и Воронеже (подробнее об активности закупщиков – в таблице).

Имбрувика, к слову, была включена аналитиками EvaluateHealth в тройку потенциальных блокбастеров, сулящую препарату к 2020 году мировые продажи на уровне $7,3 млрд. Но это, пожалуй, единственный бестселлер Janssen, способный обеспечить компании уверенные позиции в онкогематологическом сегменте. Второй ее профильный препарат – Келикс (МНН доксорубицин) – на рынке уже давно, и «Верофарм», выпустивший в 2012 году дженерик Доксорубицин‑ЛЭНС, по итогам 2017 года отвоевал у оригинатора 252,4 млн рублей. А это при общем объеме закупки по МНН около 851 млн рублей и продажах Келикса на 377 млн рублей – весьма значительная доля.

Проявился в нише дженериков доксорубицина и еще один отечественный производитель – Омутнинская НОПБ: если в 2016 году успехи компании из Кировской области можно было назвать более чем скромными – 48 тысяч рублей, то в 2017-м она поставила в регионы препарат с немудреным ТН Доксорубицин уже на 18,3 млн. Больше половины выручки – 10 млн рублей – омутнинскому доксорубицину сделал Департамент здравоохранения Москвы (ДЗМ).

Наконец, в качестве условного прорыва можно отметить попадание в рейтинг крупнейших производителей шести индийских компаний, среди которых лидирует Dr. Reddy's – с 62,2 млн рублей.

Что касается дистрибьюторского звена, то состав первой тройки поставщиков сегмента остается стабильным, лидеры лишь меняются местами. В 2017 году участники ТОП3 разделили между собой 4,6 млрд рублей, или треть объема исследуемого Vademecum профильного рынка: «Фармстандарт» выручил 1,99 млрд рублей, «Фармстор» – 1,58 млрд, «Р‑Фарм» – 1,04 млрд. В 2016 году лидерство было за «Фармстором» (1,3 млрд рублей из 12,5 млрд общей суммы закупок), на втором месте располагался «Р‑Фарм» (1,29 млрд рублей), замыкал тройку «Фармстандарт» (1,18 млрд рублей). Эти же игроки, к слову, лидировали в рейтинге поставщиков всех противоопухолевых средств для крупнейшего в стране заказчика – Департамента здравоохранения Москвы, который в 2016 году приобрел онкопрепараты у «Фармстандарта» на 1,9 млрд, у «Р‑Фарма» – на 1,5 млрд, а у «Фармстора» – на 1,3 млрд рублей (подробнее – в материале «Онко преследования», Vademecum #4 (139) от 13 марта 2017 года).

Источник: vademec.ru

19.10.2024

Южнокорейская HAEAHN разработала мастер-план медкластера в Новом Ташкенте стоимостью $500 млн

Компания из Южной Кореи HAEAHN Architecture разработала мастер-план медицинского кластера на 420 га в...

18.10.2024

Видеоинтервью: Медицина как бизнес, самодиагностика и самолечение

Мы всегда знаем, какой врач нам нужен, хотя к узким специалистам пациентов направляет терапевт. Но мало...

18.10.2024

Дети с инвалидностью будут учиться в юридических техникумах бесплатно

Принято постановление Кабинета Министров Республики Узбекистан «О внесении изменений и дополнений в некоторые...